Как получить возврат денег при прекращении работы банка?

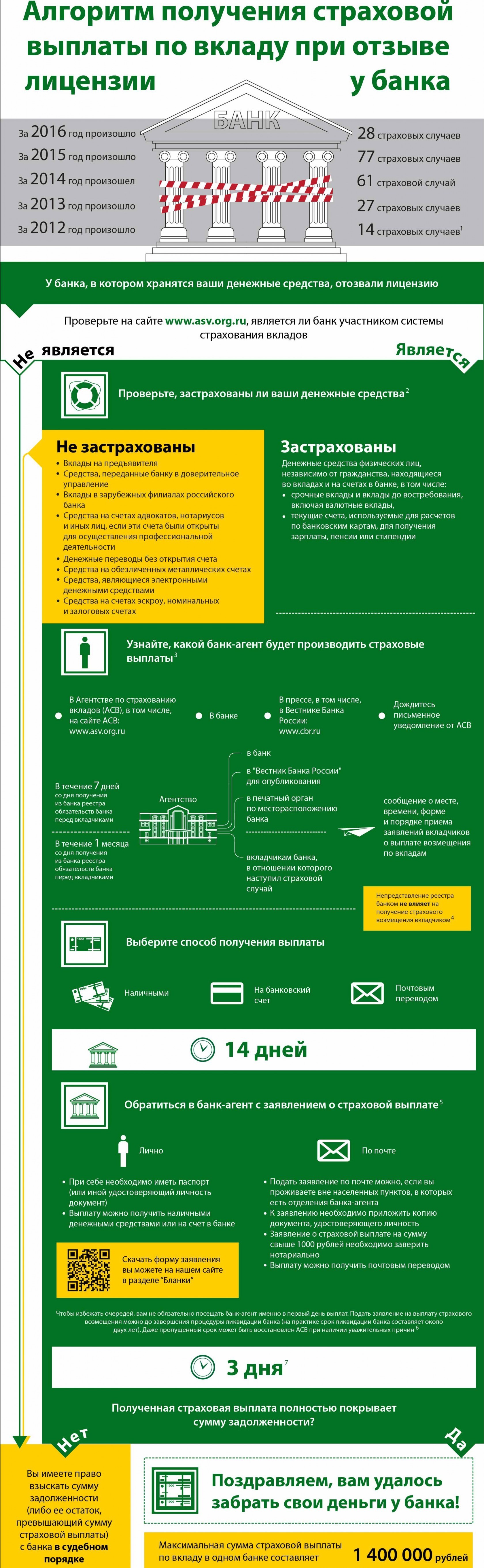

Если случилась такая ситуация, когда банка лишают лицензии, то исходя из законодательства РФ, у вкладчика есть право получить возмещение по депозитам в том же банке, сумма которого не должна быть больше 1,4 млн рублей. Что касается сроков, то для получения своих денежных средств, вкладчик может обратиться в банк в первый день отбирания лицензии и вплоть до полного закрытия банковского учреждения.

Если случилась такая ситуация, когда банка лишают лицензии, то исходя из законодательства РФ, у вкладчика есть право получить возмещение по депозитам в том же банке, сумма которого не должна быть больше 1,4 млн рублей. Что касается сроков, то для получения своих денежных средств, вкладчик может обратиться в банк в первый день отбирания лицензии и вплоть до полного закрытия банковского учреждения.

Бывает так, что клиент банка пропустил данный срок по каким-либо причинам, то в этом случае, необходимо обратиться Агентство по страхованию вкладов, аббревиатура которого- АСВ. Написав заявление и указав вескую причину, по которой вкладчик не обращался в банк, АСВ рассмотрит запрос и решит, когда вернуть деньги.

Вкладчики имеют возможность получить свое возмещение уже через четырнадцать дней после отбирания лицензии у банка. Для того, чтобы об этом оповестить клиентов того или иного финансового учреждения , Агентство по страхованию вкладов выкладывает подробную информацию о том, когда можно написать заявление о возвращении вкладов и что для этого нужно иметь при себе. Более того, организация высылает почтой каждому клиенту специальное письмо с данным оповещением.

Если говорить о том, где вкладчики могут получить свои кровные, то их выдают либо в самом агентстве, либо в банках, которые привязаны в этим организациям. Что касается этих банков, то сотрудничество с ними устанавливает само АСВ.

А теперь подробнее о самой процедуре возвращения денежных средств. Для того, чтобы получить свой вклад, необходимо написать специальное заявление в одно из таких агентств. Кроме этого, вкладчика могут предоставить и документ, который может подтвердить личность клиента банка-банкрота. Для тех, кто не имеет возможности посетить АСВ лично, есть возможность прислать данное заявление и копии документов почтой.

*Приведем выдержку из 177-ФЗ — Статьи 11 — Размер возмещения по вкладам

Статья 11 177-ФЗ — Размер возмещения по вкладам

1. Размер возмещения по вкладам каждому вкладчику устанавливается исходя из суммы обязательств по вкладам банка, в отношении которого наступил страховой случай, перед этим вкладчиком. При исчислении суммы обязательств банка перед вкладчиком в расчет принимаются только вклады, застрахованные в соответствии со статьей 5 настоящего Федерального закона.

2. Возмещение по вкладам в банке, в отношении которого наступил страховой случай, выплачивается вкладчику в размере 100 процентов суммы вкладов в банке, но не более 1 400 000 рублей, если иное не установлено настоящим Федеральным законом.

3. Если вкладчик имеет несколько вкладов в одном банке, возмещение выплачивается по каждому из вкладов пропорционально их размерам, но не более 1 400 000 рублей в совокупности. Установленное настоящей частью условие действует в отношении всех вкладов, внесенных вкладчиком (в пользу вкладчика) в один банк, в том числе вкладов, внесенных в связи с осуществлением предусмотренной федеральным законом предпринимательской деятельности (за исключением счетов эскроу, предусмотренных статьей 12.1 настоящего Федерального закона).

4. Если страховой случай наступил в отношении нескольких банков, в которых вкладчик имеет вклады, размер страхового возмещения исчисляется в отношении каждого банка отдельно.

5. Размер возмещения по вкладам рассчитывается исходя из размера остатка денежных средств по вкладу (вкладам) вкладчика в банке на конец дня наступления страхового случая.

6. В случае, если обязательство банка, в отношении которого наступил страховой случай, перед вкладчиком выражено в иностранной валюте, сумма возмещения по вкладам рассчитывается в валюте Российской Федерации по курсу, установленному Банком России на день наступления страхового случая.

7. Если банк, в отношении которого наступил страховой случай, выступал по отношению к вкладчику также в качестве кредитора, размер возмещения по вкладам определяется исходя из разницы между суммой обязательств банка перед вкладчиком и суммой встречных требований данного банка к вкладчику, возникших до дня наступления страхового случая.

Свой представитель так же может помочь возвратить вкладчику его сумму. Для этого необходима специальная нотариальная доверенность, которая подтверждает то, что данный человек имеет право представлять интересы вкладчика по выплате его денег. Такая услуга может подойти и наследникам бывшего клиента банка, но только в том случае, если сам он не получал свой денежный вклад. Чтобы выплата совершилась наследникам, им необходимо собрать ряд документов: заявление в агентство по возвращению вкладов, документ, который подтверждает личность человека и документ, который подтверждает право на наследство.

После того, как заявление было подано, вкладчика информируют о сумме денег, которая будет возвращена. Если клиент банка-банкрота согласен с оговоренными денежными средствами, то их можно забрать в тот же день или же по истечении трех дней после того, как все документы были поданы в организацию по возвращению вкладов. В том случаи, когда вкладчик не соглашается с суммой своей выплаты, то ему стоит предъявить дополнительную документацию, которая бы смогла отстоять его точку зрения.

Возмещения выдается только в национальной валюте. Если клиент сделал вклад иностранными деньгами, то ему вернут день в соответствии с курсом на тот день, когда было подано заявление.

Если вкладчик имел несколько депозитов, то оно будет считаться как общая сумма. Если же она будет больше 1,4 млн., то выдаваться будет по отдельности.

В случаи наличия кредита, вкладчику уменьшат сумму выплаты в соответствии с суммой долга перед банком.

Свою выплату можно получить как наличными, так и перевести ее на банковский счет, который был предоставлен клиентом.