ЦБ отзывает лицензии у банков: по каким причинам он это делает?

ЦБ отзывает лицензии у банков: по каким причинам он это делает?

2017 год для банков ознаменовался тем, что Центробанк решил отозвать лицензию примерно у 40 финансовых учреждений, хотя многие эксперты полагают, что на этом всё не закончится. Несмотря на то обстоятельство, что наименования подавляющего большинства банков, лишившихся лицензий, обычные россияне слышат впервые именно в момент лишения их лицензии, любая появившаяся информация, касающаяся действий ЦБ, способна растревожить и озадачить закономерным вопросом: что подтолкнуло Центробанк к подобным действиям?

Численность банков, лишившихся лицензий, достигла цифры 80: много это или мало? Изначально может показаться, что потеря, составляющая 10 % на 800 банковских учреждений, не может считаться масштабной. Хотя если обратить внимание на иную сторону медали, то стоит отметить наличие факта несения максимальных потерь со стороны небольших региональных банков (как утверждают эксперты, начиная 2014 годом и заканчивая настоящим моментом, лишиться лицензии, пришлось каждому четвертому из всех имеющихся региональных банков). С учётом того, что за этими финансовыми организациями стоят клиенты, и юридические лица в особенности, которые не вправе рассчитывать на возвращения компенсационной суммы, ситуация приобретает чрезвычайно серьезный вид.

Почему же отзываются лицензии у банков?

Центробанк руководствуется несколькими причинами для лишения лицензии банков. Самые распространенные из них будут описаны ниже.

Предоставление отчетности с недостоверными данными

В число ключевых причин лишения банков лицензий входит недостоверность отчетности. Обязанностью каждого банка является регулярное предоставление отчетности об осуществлении собственной деятельности в Центробанк. Значимые отчёты представлены ежемесячными, ежеквартальными, ежегодными пакетами документов. Со стороны специалистов Центробанка производится их анализ, и в случае обнаружения факта фальсифицирования данных банком (попытки обмана), акцентируется повышенное внимание на этом финансовом учреждении. В его адрес поступает предупреждение, может быть назначен штраф или отозвана лицензия, если финансовой организацией неоднократно допускались нарушения, масштабы которых были значительными. Недостоверность отчетности погубила «Дагэнергобанк», «АМТ-банк».

Недостаточность капитала.

Данная формулировка предусматривает возникновение серьезной опасности, так как по причине недостаточности капитала банк лишается лицензии. Само это понятие означает баланс между собственными средствами и банковскими активами финансового учреждения. В случае резкого снижения капитал банка, и одновременного роста активов, банк может в один день потерять способность к исполнению обязанностей, возложенных на него, например, выплате процентов по вкладам. Сегодня приобрела актуальность проблема, связанная с недостаточностью капитала, когда банками осуществляется расплата по кредитам, взятым на протяжении 2013-2014 гг. в рублёвом и валютном денежном эквиваленте.

Потеря банком способности к выполнению обязательств по выплате кредитов

В предыдущем абзаце данная тема уже была отчасти рассмотрена. Аналогично простым клиентам, оформляющим кредиты, финансовые организации тоже прибегают в методу одалживания средств у Центробанка, например. Однако возврат долга является обязательной процедурой. В случае невозможности в четырнадцатидневный срок возврата банком денег Центробанк имеет право на лишение его лицензии. Таким образом, банк становится банкротом.

Ведение банком рискованной политики

Размышляя над причинами лишения лицензии банков, стоит упомянуть о ведении рискованной кредитной политики. В случае выдачи или принятия вкладов организацией под высокие проценты, не имеющие под собой основы, (превышающие 4-5%, чем у главных игроков), и отсутствия факта развития кредитования, Центробанк расценивает такую политику банка, как приводящую к риску. В качестве примера рассмотрим ситуацию, при которой финансовым учреждением вклады привлекаются под 20% годовых, что означает возложение обязанности на банк, предусматривающей успешность завершения поиска за год пятой части от задействованной суммы. Отыскать её можно исключительно посредством выдачи соответствующих кредитов под более высокие проценты, что само по себе уже сделать сложно.

В качестве единственного способа принудить клиента к оформлению дорогого кредита выступает снижение требований к обеспечению кредита, условно говоря, придётся осуществлять проверку заемщика с закрытыми глазами, чтобы не знакомиться с подробностями плохой кредитной истории клиента. Результатом подобного подхода становится рост просроченной задолженности, что чревато увеличением резервов банком. Центробанк в случае получения печальной отчетности имеет право лишить банк лицензии. Так была отозвана лицензия у банковских организаций «Пушкино», «Метробанк», «Межрегионбанк».

Ведение сомнительной кредитной политики

Данная причина считается одной из ключевых в случае лишения лицензий небольших банков, контроль над которыми производится ограниченным кругом лиц. Здесь всё работает по такому плану: банком привлекаются средства вкладчиков, и осуществляется их размещение в форме кредитов в компании, часто выступающие в качестве объекта собственности учредителей, либо граждан, связанных с ними. По этой причине ведётся однобокая кредитная политика, предусматривающая «складывание всех яиц в одну корзину», которая может быть, к примеру, машиностроительной. С наступлением кризиса в определённой отрасли провоцирует возникновения кризисной ситуации в банке.

«Отмывание» денежных средств

Это беда небольших банков, так как по этой причине у них периодически отзывается лицензия. Наш бизнес, как известно, и особенно малый, славится достаточно высокой долей черных схем. Однако мало получить деньги – они должны быть ещё о отмыты, на что и идут некоторые банки. Хотя подобным схемам суждено неминуемо оборачиваться возникновением дыр в отчетности, или сомнительной кредитной политикой, что чревато отзывом лицензии.

Факт отсутствия наличных средств

Возникновение этой крайне опасной ситуации возможно практически из ничего. Сначала Центробанком обнаруживаются нарушения в отчетности, и предоставляется время банку на их устранение. Кем-то, вероятнее всего, распространяется слух относительно возникновения у финансовой организации проблемы, потому что спустя несколько дней (или в тот самый день) начинается осада офисов банка взволнованными вкладчиками, которые стремятся к массовому закрытию вкладов, и участниками зарплатных проектов, пытающихся полностью опустошить карты в банкоматах. Можно забыть о ликвидности капитала – банк остаётся без средств, предназначенных для заполнения банкоматов, что становится причиной для возникновения нового витка паники. Оформление кредита не возможно. Результатом создания такой ситуации становится лишение Центробанком лицензии банка. Именно так была отозвана лицензия у «Инвестбанка».

Методы повышения качества работы банков

Страна наводнена множественным числом банков. Это вполне разумное мнение, которое высказывается рано или поздно каждым главой Центробанка. Зачастую мелкие банки характеризуются наличием слабых позиций, обладают ограниченным количеством вкладчиков и заемщиков, иногда грешат нарушениями законов, что провоцирует подрыв доверия клиентов к банкам и финансовой системе в целом. Да и контроль осуществлять над деятельностью восьмисот банков сложнее, чем над работой сотни или двух сотен крупных финансовых организаций. Следовательно, нужно добиваться сокращения численности банков посредством отзыва лицензии.

Лишение банка лицензии: последствия для банков-банкротов

Изначально клиент банка переживает шоковое состояние, услышав информацию, касающуюся отзыва лицензии. Он озадачивается вопросом, связанным с тем, что ему нужно теперь делать. Если вы являетесь вкладчиком, то можете рассчитывать на возвращение вклада, максимальный размер которого составит 1,4 млн. рублей, так как данная сумма застрахована государством. Однако произойдёт подобное, в случае если банк числится в системе страхования вкладов. Вы должны внимательно отслеживать новости, и посетив сайт cbr.ru, отыскать информацию относительно того, какой из банков выполняет обязательства финансовой организации, которая была лишена лицензии. Этот банк через две недели начнёт процедуру возврата вкладов, либо выступит с предложением оставить вклад на соответствующих условиях у себя.

Заемщик должен помнить, что его кредит всё равно подлежит возврату.

Деньги юридического лица никем не страхуются, соответственно, если вы таковым являетесь, то вам отводится роль кредитора третей очереди, что значит у вас слишком мало шансов на получение вклада.

Будут ли Центробанком в дальнейшем отзываться лицензии у банковских организаций?

Существует ещё множество причин, с учётом которых у банков отзываются лицензии. Они представлены в форме нарушения федерального законодательства, выполнения операций, не разрешенных по выданной лицензии, или отказ от исполнения требований судов.

Центробанком может быть не только отозвана лицензия, но ещё и назначено внешнее управление, либо финансовое оздоровление, связанное с вливанием финансовых средств в банк. Это правда может спровоцировать фальсификацию отчётности или рискованную кредитную политику. Ответственность за это никто брать не желает, поэтому Центробанк и дальше будет продолжать лишать лицензии. Сложно определить, сколько будет длиться такая ситуация.

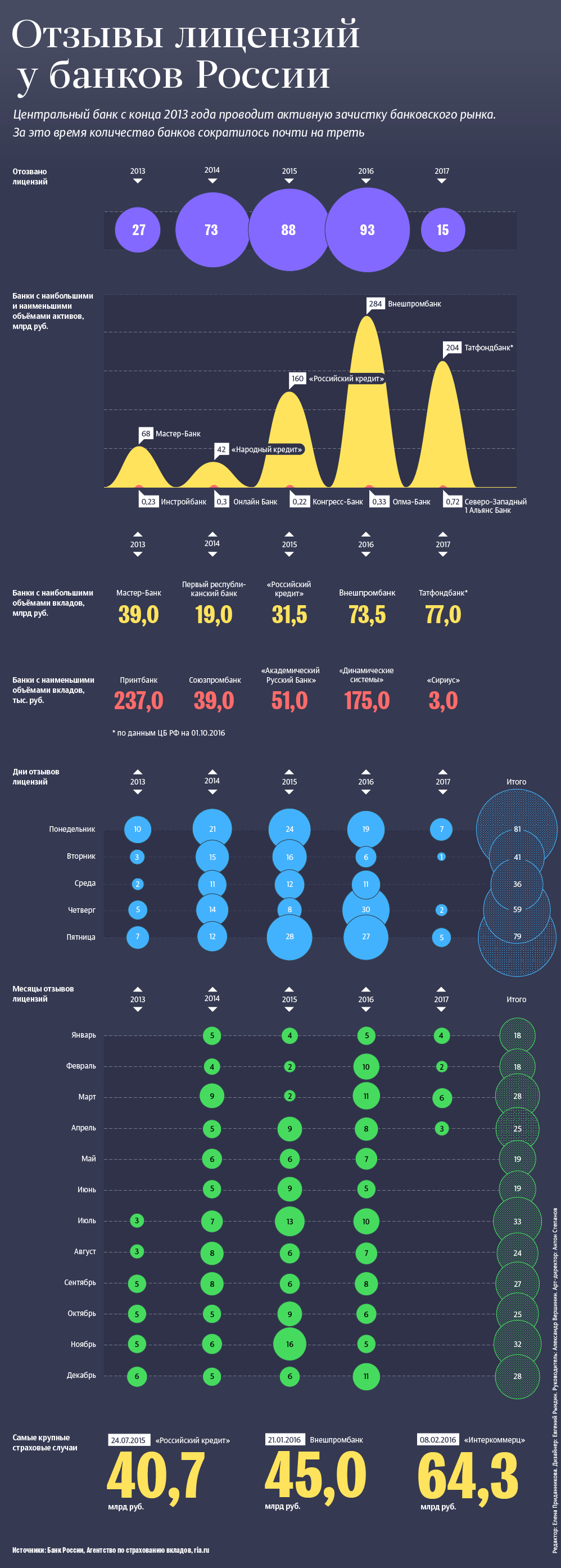

Банк России проводит регулярную «чистку» в банковской среде. С 2013 года Центробанком в России были лишены лицензии порядка 300 банковских учреждений!

Подробнее смотрите в инфографике от ria.ru